So sparen Sie Kosten bei der Kreditaufnahme

Mit einer Immobilienfinanzierung nehmen die meisten Kreditnehmer das größte Darlehen ihres Lebens auf. Baukredite bis zu 300.000 Euro sind keine Seltenheit. Bei so hohen Finanzierungssummen machen selbst Zehntel-Prozente bei den Bauzinsen einige tausend Euro aus. Hinzu kommen weitere Belastungen für die zu erwartenden Modernisierungsmaßnahmen, die spätestens nach 20 Jahre fällig werden. Wie lassen sich Kosten bei der Kreditaufnahme sparen? Der Beitrag beantwortet diese und andere Fragen.

Durchschnittliche Immobilienkredithöhe steigt an

Eine Folge aus der steigenden Nachfrage nach Handwerker-Dienstleistungen und Baumaterial ist unter anderem, dass die Preise für ebendiese Leistungen und Lieferungen stark angestiegen sind. So gab es etwa zwischenzeitlich einen echten Engpass betreffend des Bauholzes. Zahlreiche Baustellen mussten wochenlang auf Bauholz-Lieferungen warten, was wiederum zu Verzögerungen auf der Baustelle führte. Die Bauphase zog sich in die Länge und währenddessen stiegen die Baukosten weiter an. Diese und andere Gründe führten dazu, dass die Höhe der Baufinanzierungssummen inklusive Nebenkosten von durchschnittlich 277.000 Euro im Jahr 2010 auf durchschnittlich 434.000 im ersten Halbjahr 2020 anzogen – eine Steigerung von mehr als 56 Prozent. (Quelle: Presseportal, Link siehe Fußnote)

Für ihr Geld bekommen Baufamilien im Jahr 2022 allerdings kaum mehr Leistung als noch 3, 4 oder 5 Jahre zuvor, sie müssen einfach mehr für ähnliche Leistungen bezahlen. Wie lassen sich Kosten bei der Baufinanzierung einsparen? Das ist eine der zentralen Fragen, mit denen sich angehende Immobilienbesitzer beschäftigen.

Der günstigste Kredit ist der, der nicht aufgenommen wird

Es wäre traumhaft, wenn sich eine Immobilie aus eigenen Mitteln ohne Fremdkapital finanzieren ließe. Doch das ist ein Szenario, in dem sich die wenigsten angehenden Immobilienbesitzer bewegen. Die große Mehrheit ist gezwungen, eine Finanzierung bei einer Bank aufzunehmen.

Der größte Hebel, um bei einer Baufinanzierung zu sparen, ist -neben einigen anderen –, die Finanzierungssumme so gering wie möglich zu halten. Die folgenden Ausführungen drehen sich in erster Linie um das Eigenkapital, da eine hohe Eigenkapitalquote enorme Auswirkungen auf die Kosten eines Kredits hat. Oder anders ausgedrückt: Je geringer die Eigenkapitalquote ist, desto höhere Zinsen verlangen Banken für einen Kredit.

Magische Grenze: 90 Prozent

Steuern Kreditnehmer mindestens 20 Prozent Eigenkapital bei und finanziert die Bank somit 80 Prozent der Kauf- bzw. Bausumme, sind die Zinsen am niedrigsten und liegen bei entsprechender Bonität derzeit ungefähr bei 1 Prozent bis 1,5 Prozent. Sinkt die Eigenkapitalquote ab, steigen die Zinssätze für den Teil des Kredits, der über die 80-Prozent-Grenze hinausgeht, an.

Die Commerzbank etwa vergibt einen Zinssatz von 1,13 Prozent bei einer 80 Prozent-Finanzierung (Stand Oktober 2021). Bei einer Vollfinanzierung jedoch werden die über die 80-Prozent-Grenze hinausgehenden Darlehenssummen mit schrittweise steigenden Zinssätzen von 3,48 Prozent bis 12,33 Prozent belegt:

- Für den Kreditanteil bis 80 Prozent werden 1,13 Prozent Kreditzinsen berechnet.

- Für den Kreditanteil zwischen 80 Prozent und 85 Prozent werden 3,48 Prozent Kreditzinsen berechnet.

- Für den Kreditanteil zwischen 85 Prozent und 90 Prozent werden 4,35 Prozent Kreditzinsen berechnet.

- Für den Kreditanteil zwischen 90 Prozent und 95 Prozent werden 10,98 Prozent Kreditzinsen berechnet.

- Für den Kreditanteil zwischen 95 Prozent und 100 Prozent werden 12,33 Prozent Kreditzinsen berechnet.

Bei einer Finanzierung von 400.000 Euro ermittelt die Commerzbank auf Basis dieser Staffelung einen Effektivzinssatz von 2,32 Prozent für eine Vollfinanzierung.

Kreditnehmer sehen auf ihrem Kreditangebot lediglich den Effektivzins für das Gesamtdarlehen über die angebotene Laufzeit, in unserem Beispiel sind es 2,32 Prozent. Was nicht zu sehen ist, ist die Staffelung, die zu dem ermittelten Effektivzinssatz führt. Hier müssen Kreditnehmer folgendes wissen:

Banken sind frei in der Kalkulation der Baukreditzinsen. Allerdings haben die allermeisten Banken eines gemeinsam: Sie nutzen zur Festlegung des Zinssatzes eine Staffelung, die in der Regel da einen signifikanten Sprung nach oben macht, wo die Eigenkapitalquote bei 10 Prozent oder weniger liegt.

Mehrere Angebote einholen und vergleichen

Um die Bank mit dem besten Angebot zu finden, ist ein Angebotsvergleich der einzige Weg. Online über eine Vergleichsplattform gelingt dies am besten, weil es schnell geht und jederzeit möglich ist. Außerdem hat die Anfrage mehrerer Angebote über einen seriösen Anbieter keine Auswirkungen auf den Schufa-Score, der ebenfalls eine Rolle bei der Festlegung des Kreditzinssatzes spielt.

Weiteres Plus des Online-Kreditvergleichs ist, dass Finanzierungsexperten gezielt und kostenfrei dabei helfen, die Finanzierung auf sicheren Füße zu stellen. Sie kennen sich bestens in der Welt der Immobilienfinanzierung aus, beantworten Fragen und geben darüber hinaus geldwerte Tipps zur Ausgestaltung einer Gesamtfinanzierung, die sich langfristig auszahlen können:

- 2. Kreditnehmer mit aufnehmen

- Laufzeit, Ratenhöhe und Verwendungszweck ideal kombinieren

- passende Zinsbindung wählen

- Sondertilgungen vereinbaren

- öffentliche Darlehen und Zuschüsse ausnutzen

Angehende Kreditnehmer sollten sich keinesfalls blind auf das erstbeste Angebot einlassen, sondern unbedingt mehrere Offerten einholen. Nur so gelingt es, den idealen Spareffekt für die geplante Finanzierung zu erzielen. Dies gilt auch für Kreditnehmer mit negativer Schufa. Die Experten wissen, wie und wo sich seriöse Kredite beschaffen lassen.

Erst informieren, dann finanzieren

Stiftung Warentest hat zum Thema “Zinssprünge bei der Kalkulation des Effektivzinssatzes” einen aufschlussreichen Beitrag mit dem Titel “Wenig Eigenkapital – hohe Zinsen” geschrieben (Link zum Beitrag siehe unten). In diesem Zusammenhang haben die Tester festgestellt, dass 11 von 13 Banken genau an der 10-Prozent-Hürde signifikante Zinsaufschläge nutzen. 6 der getesteten Banken nahmen einen weiteren erheblichen Kostenaufschlag vor, wenn die Eigenkapitalquote bei 5 Prozent oder geringer lag. Von diesem Hintergrund ist es dringend zu empfehlen, die Eigenkapitalquote auf mehr als 5 Prozent, besser noch auf mehr als 10 Prozent zu bringen. Das Sparpotenzial ist erheblich:

Bei einer Finanzierungssumme von 400.000 Euro für eine Immobilie bringt ein Plus von 10.000 Euro Eigenkapital nach Berechnungen von Stiftung Warentest massive Einsparungen. Werden bei einem Kaufpreis von 400.000 Euro insgesamt 10 Prozent Eigenkapital (=40.000 Euro) eingebracht, beläuft sich die Finanzierungssumme auf 360.000 Euro. Wird das Eigenkapital um 10.000 Euro auf 50.000 Euro erhöht, erspart dies bei einer Finanzierung bei der Allianz über eine Laufzeit von 15 Jahren insgesamt 31.819 Euro. (Stand Oktober 2021). Das entspricht einer Rendite von über 10 Prozent jährlich!

Deshalb sollten angehende Baufamilien, die bei der Baufinanzierung Geld sparen wollen, unbedingt dafür sorgen, ihre Eigenkapitalquote mindestens über die 10-Prozent-Marke zu bringen.

Eigenkapitalquote erhöhen – aber wie?

Es gibt zwei Wege, um die Eigenkapitalquote zu erhöhen. Der erste Weg für darüber, mehr Geld zusammenzubringen, um die Kreditsumme zu drücken. Der zweite Weg führt darüber, die Baukosten zu senken. Beides wirkt sich mindernd auf die Kreditsumme aus und verbessert die Eigenkapitalquote.

Baukosten senken: Tipps für Baufamilien

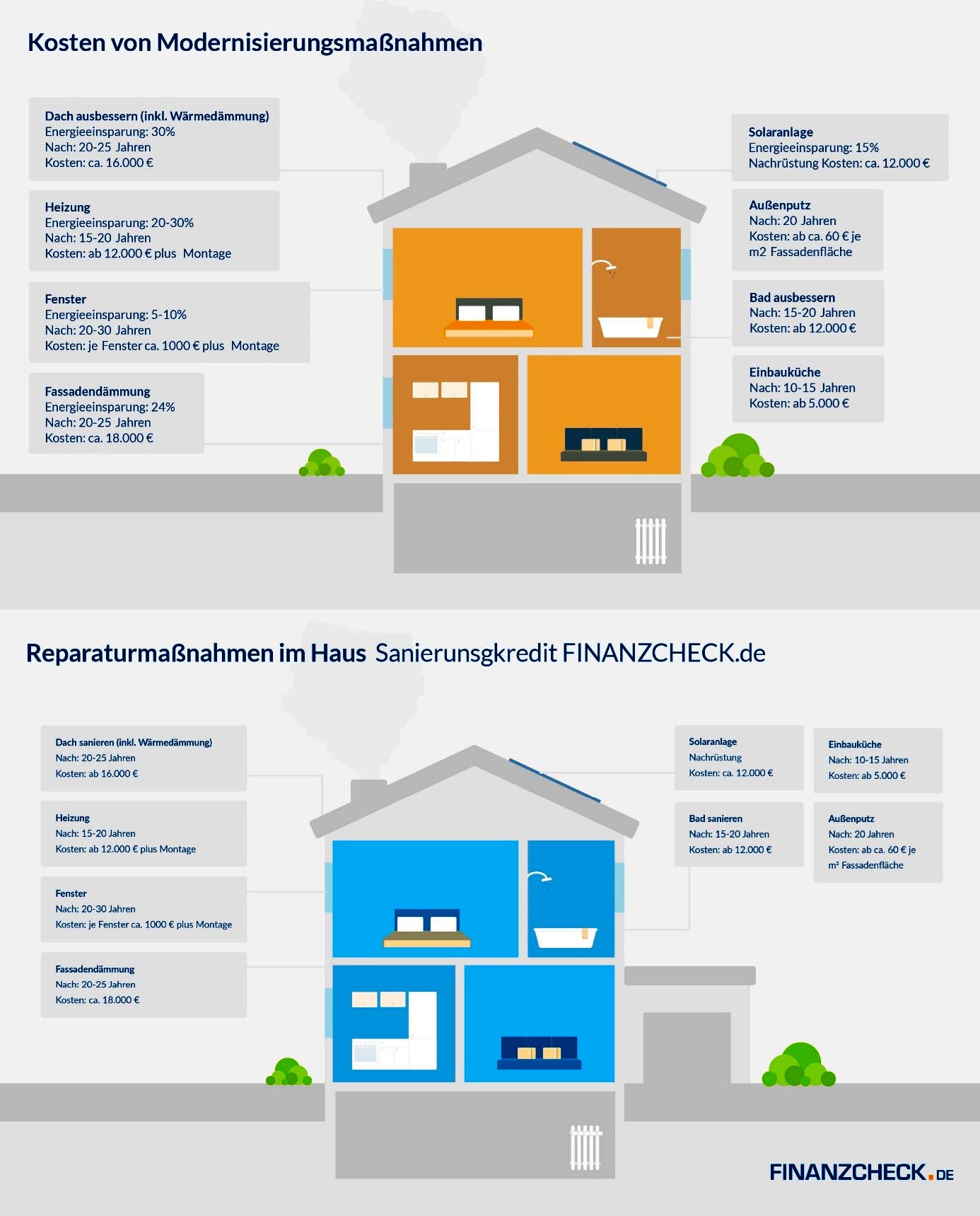

Ein beliebter Weg Baukosten zu senken besteht darin, Eigenleistungen zu erbringen. Typischerweise handelt es sich hier um Maler- und Tapezierarbeiten, Innenausbau, Dämmarbeiten und Gartenarbeiten. Die Vereinigung Bauherren-Schutzbund e. V. hat eine Umfrage gestartet, um herauszufinden, wie viel Geld sich durch Eigenleistung einsparen lässt. Von den befragten 500 Baufamilien gaben 50 Prozent an, dass sie dadurch 10.000 Euro sparen konnten. 22 Prozent sparten 20.000 Euro ein und der Rest schaffte sogar eine Ersparnis von 25.000 Euro. Die Möglichkeiten der Eigenleistung sind nicht nur für den Neubau oder Kauf einer älteren Bestandsimmobilie interessant, sondern auch für Baufamilien, die ihr Eigenheim modernisieren bzw. sanieren. Die folgende Grafik verschafft einen Überblick über die Möglichkeiten und Kosten von Modernisierungs-, Instandhaltungs- und Sanierungsmaßnahmen.

Quelle: finanzcheck.de

Unter die Modernisierungsmaßnahmen fallen diese Gewerke:

- Dach (inklusive Wärmedämmung), ab 16000 Euro

- Heizung, ab 12000 Euro

- Fenster, ab 1000 Euro pro Fenster

- Solaranlage, ab 12000 Euro

- Einbauküche, ab 5000 Euro

Darüber hinaus fallen typische Reparaturmaßnahmen bzw. Sanierungsarbeiten in diesen Gewerken an:

- Fassadendämmung, ab 18000 Euro

- Badsanierung, ab 12000 Euro,

- Außenputz, ab ca. 60 Euro pro Quadratmeter

Nicht alle Gewerke können durch Eigenleistung vergünstigt werden. Für den Einbau einer Heizung, den Aufbau einer Solaranlage oder den Einbau von Fenstern braucht es Fachleute, die für die ordnungsgemäße Ausführung eine entsprechende Garantie geben. Doch wenn es um Ausbesserungsarbeiten, Dämmarbeiten oder Malerarbeiten geht, lässt sich vieles in Eigenleistung realisieren. Geschickte Hobbyhandwerker können sogar große Teile der Badsanierung übernehmen oder viele Arbeiten im Zusammenhang mit der Außenputzsanierung erledigen.

Wie setzen Banken die “Muskelhypothek” an?

Natürlich wissen Banken, dass zahlreiche Baufamilien per Muskelkraft die Kreditsumme drücken wollen. Die umgangssprachliche Bezeichnung “Muskelhypothek” zeigt, dass Eigenleistung ein anerkannter Bestandteil der Eigenkapitalquote ist. Doch wie viel Eigenleistung akzeptieren Banken als Eigenkapital?

Als Faustregel gilt, dass Banken bis zu 15 Prozent bezogen auf die Kreditsumme als Eigenleistung akzeptieren. Eine Obergrenze von 30000 Euro ist dabei allgemein üblich. Der Grund dafür liegt auf der Hand. Schließlich sind die wenigsten Kreditnehmer Handwerksmeister, die eine professionelle Durchführung nach allen Regeln der Kunst gewährleisten können. Bei Laien ist das Risiko vergleichsweise hoch, dass etwas schief geht oder aber der Zeitrahmen gesprengt wird. Auch kann es geschehen, dass bei nicht sachgerechter Ausführung Nachbesserungen anfallen. Mitunter entstehen Mehrkosten, die im schlimmsten Fall die gesamte Finanzierung umstürzen können.

Banken haben zwar Verständnis für den Wunsch der Kreditnehmer, die eine Muskelhypothek in größtmöglicher Höhe als Eigenkapitalquote berücksichtigt wissen wollen. Doch sie überprüfen kritisch, ob Kreditnehmer überhaupt in der Lage sind, die angekündigten Leistungen tatsächlich zu erbringen. Haben Sie Zweifel, fordern sie sogar Belege wie etwa Gesellenbriefe oder Meisterbriefe an.

Eigenkapital: Mehr Geld mobilisieren

Der zweite Weg, die Eigenkapitalquote zu erhöhen ist, mehr Geld in die Finanzierung einzubringen. Dabei gibt es ganz unterschiedliche Mitte, die einer Baufinanzierung hinzugefügt werden können. Welche Vermögenswerte allerdings eingebracht werden, sollte unter wirtschaftlichen Gesichtspunkten gut überlegt sein. Schließlich ist es nicht ratsam, den letzten Notgroschen in eine Baufinanzierung zu stecken. Dieser sollte möglichst unangetastet bleiben, um tatsächlich in Notzeiten als Puffer zu dienen.

Zudem ist es überlegenswert, Kapitalanlagen einzusetzen, sofern ihre Wirkung auf die Senkung der Kreditzinsen höher ist als die Rendite der Kapitalanlage, die es aufzulösen gilt. Die folgenden Eigenkapitalarten lassen sich in eine Baufinanzierung einbringen:

- Barvermögen auf Girokonten oder Sparbücher

- Tagesgeld

- Wertpapiere

- Lebensversicherung – diese lässt sich abtreten.

- Darlehen eines Arbeitgebers – Banken akzeptieren Arbeitgeberdarlehen als Eigenkapital. Steuerberater mahnen zu einem ordnungsgemäßen Darlehensvertrag zwischen Arbeitgeber und Arbeitnehmer, in dem alle Details wie die Darlehenssumme, Zinssatz, Laufzeit und Tilgungshöhe erfasst werden. Der Zinssatz muss sich am allgemeinen üblichen Zinssatz orientieren.

- Darlehen von Verwandten oder Freunden – Kreditnehmer müssen die Bank nicht darüber informieren, wenn sie Geld von Verwandten oder Freunden erhalten. Sie geben es einfach als Eigenkapital an. Auch hier ist es empfehlenswert, entsprechend ordnungsgemäße Darlehensverträge zu schließen.

- Bausparguthaben – Bausparverträge müssen nicht aufgelöst werden, Kreditnehmer können den Vertrag ähnlich wie bei der Lebensversicherung an die Bank abtreten.

- Voraus-Erbschaften und Schenkungen

- Zuschüsse und öffentliche Darlehen, z. B. von der KfW oder der jeweiligen Landesbank

- Fällige Forderungen gegen Dritte – Wer selbst ein Darlehen an Dritte gegeben hat und dieses nun zur Rückzahlung fällig ist, kann die fällige Forderung ebenso als Eigenkapital einsetzen.

Fazit: Eigenkapitalquote verbessern und viel Geld sparen

Die Eigenkapitalquote zu verbessern ist einer der effektivsten Wege, um eine Baufinanzierung zu vergünstigen. Kreditinteressierte sollten alle Möglichkeiten diesbezüglich ausschöpfen. Des Weiteren gilt, mehrere Kreditangebote schufaneutral einzuholen und in Zusammenarbeit mit einem erfahrenen Finanzberater zu ermitteln, wie die Kreditkonditionen im Optimalfall zu gestalten sind. Wer hier clever vorgeht, drückt den Kreditzins noch weiter.